居安思危,未雨绸缪!说起来容易做起来难。

遥想2024年8月,通威股份抛出一则重磅公告,拟不超50亿元向润阳股份增资并拿下其控股权。

为什么是润阳股份?2023年6月其首次公开发行股票募资40亿注册获证监会同意,招股书显示,公司计划首发募资40亿元,按照总股本10%发行规模计算,IPO估值高达400亿元。不过公司未能在一年有效期内发行,上述公告前批文已失效。

即便如此,若此次并购顺利落地,将是国内光伏业史上最大的并购案。通威股份仅以50亿元价格,便将曾估值高达400亿公司收入麾下,这笔买卖究竟是赔还是赚?

伴随一纸公告终结了这个猜想。2025年2月14日晚,通威股份公告称终止上述增资。

01

终止背后

“泼天富贵”还是“烫手山芋”?

LAOCAI

对此变故,通威股份表示,主因部分商务条款未能达成一致。后续双方拟探讨多晶硅业务经营合作的情况,由通威提供专业技术及管理支持等,协助项目公司进行经营管理提升,优化其多晶硅业务产业竞争力,如未来合作经营开展顺利,双方也可探讨其他深度合作。

对此,有舆论称买卖不成仁义在、也有认为双方是在抱团取暖。毕竟现在光伏最大矛盾在于产能过剩,接收别人的落后产能或者同类产能没有意义。

孰是孰非、不做评价,留给时间来作答。深入市场面看,无论润阳股份IPO流产,还是通威股份扩张变谨慎,或都是行业洗牌下的一个缩影。

2023年以来,光伏产业链供需关系迎来调整,进入2024年后供需失衡进一步加剧,上游价格跌势不止。据中国光伏行业协会数据,截至2024年6月30日,国内多晶硅、硅片价格滑超40%。组件开标价格持续下降,电池组件价格滑超15%,0.7元/W-0.8元/W的区间跌破不少光伏企业价格成本线。

受市场变阵影响,部分中小从业者开始陆续减产,开工率调降。据光伏行业协会统计,光伏业投资热情快速降温。截至2024年6月末,超20个光伏项目宣布终止、中止或延期。

在此背景下,融资渠道较单一的润阳股份基本面也难言乐观。招股书显示,2020年末至2022年末,公司资产负债率(合并口径)分别为75.48%、81.39%、79.17%。流动比率0.87、0.89和0.82,速动比率0.76、0.78和0.62。

流动比率是指企业流动资产与流动负债间的比率,一般来说,流动比率大于1表示企业有足够流动资产来偿还流动负债,反之则可能面临偿债困难。速动比率是指企业流动资产中除去存货后与流动负债之间的比率,其能更严格衡量短期偿债能力。

2022年,光伏行业尚处景气期,润阳股份两指标数值便创下3年新低,后续流动性压力自然值得审视。

截至2022年底,润阳股份有息负债41.68亿元,是其归母净资产的94%。有息负债中一年内到期的非流动负债为9.12亿元,短期借款18.58亿元,长期借款13.98亿元。截至2022年末,润阳股份账面货币资金34.77亿,货币资金已不足覆盖公司有息负债。

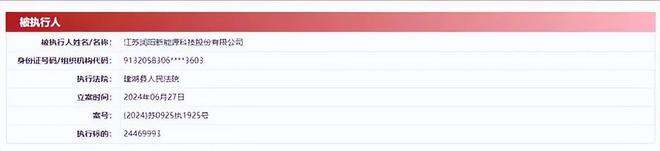

2024年7月1日,据每日经济新闻消息,中国执行信息公开网显示,润阳股份被列被执行人,立案日期2024年6月27日。当年11月,第一财经发布独家新闻,润阳泰国4期组件厂和电池片工厂已停工,泰国其余组件厂处于部分停工状态,偶有1/5左右产能可开启。

润阳股份招股书显示,公司在泰国建成太阳能电池片生产基地,拥有约4GW电池片产线,主要生产P型电池。通威股份上述收购也被业内人士解读为,进一步巩固市场地位、补足海外产能短板的战略举措。

行业分析师孙业文表示,债务压顶,需警惕企业转型升级受限。润阳股份电池出货世界第三,虽具有较强的规模优势,但面对光伏技术加速迭代,旧产能淘汰或技改将是一个不能忽视的挑战。2018年以来,P型电池逐步替代BSF成为市场主流技术。2023年前者产业生命周期已有五年左右,逐渐逼近其理论转化效率的极限,随着技术天花板临近,P型电池开始被更高效的N型电池所取代。

不算多苛求。除了海外工厂停工疑云、流动性嗷嗷待哺,润阳股份海外市场还面临与天合光能专利纠纷,以及自身生产线升级改造的压力。

润阳股份招股书显示,2020年至2022年,公司超95%营收来自P型电池。TOPCon产能2023年投产后,2024年仍处产能调试与爬坡阶段。当下P型电池转化效率天花板已来临,N型电池替代加速下,意味着通威股份如果并购大量P型产能,还需对其生产线进行升级改造,无疑又是一笔投入。

一番梳理可见,面对种种不确定性交织,通威股份按下光伏“史上最大”并购案停止键并非坏事。“泼天富贵”还是“烫手山芋”,或已一目了然。毕竟规模不代表质量,盲目产能并购没有任何意义。不过这毕竟是刘舒琪上任后的第一大并购案,兜兜转转半年、耗费诸多精力专注性却以失败告终,总是有些遗憾。后续通威这艘大船又将何去从、外界在等待刘舒琪更多实力自证。毕竟二代接棒,创业与守业同样重要。

02

转亏背后

业绩负债齐飞 有无错付

LAOCAI

从国内最大的水产饲料生产商,到全球光伏巨头,通威股份的转型跨界,在中国商业史上曾留下浓墨重彩一笔。

2006年,通威创始人刘汉元决定投资四川本土多晶硅企业永祥股份,2007年,四川永祥多晶硅有限公司成立,计划建设年产1000吨多晶硅项目。2008年9月首期项目正式投产。

然开篇就是逆风局。当年恰逢全球金融海啸爆发,外围市场需求放缓,导致中国多晶硅出口受挫,多晶硅价格一度下跌90%。好在关键时刻,通威、刘汉元顶住了考验。2013年公司加速产业一体化布局,通过收购合肥赛维,进入电池片生产领域,同时具备光伏组件生产能力。经历漫长磨底后,2015年光伏业新一轮景气度回升,通威的多晶硅产业慢慢迎来复苏。

2020年9月,中国正式提出“双碳”战略。乘着红利东风,通威股份迎来高光时刻,2021年2月市值最高突破2800亿元,通威品牌价值近1500亿元,位居四川民营企业首位。

2022年,全国光伏产业链营收超1.3万亿,其中营收超千亿的有两家,一个是通威股份一个是隆基绿能。当年通威股份净利约257.26亿元,跻身光伏业“盈利之王”,市值一度超3000亿元。

可以看见,在光伏产业链发展的几次关键节点,通威股份均是通过外延并购方式,来快速实现产能落地。通过内部消化、研发后,产能处于不断扩产状态。借此这位光伏后来者,逆袭成了头部玩家。

春风得意马蹄疾,乘风高飞的通威股份扩张野心不断变大,但伴随产能不断攀升,负债也同频上行。Wind数据显示,2020年至2023年公司负债总额分别为327.08亿元、465.93亿元、723.33亿元和905.34亿元,资产负债率50.91%、52.8%、49.57%和55.08%。

业绩高光的2022年也是负债增长最快的一年,负债规模增长高达257.4亿元,与257.34亿元利润几乎相等。截至2024年三季度末,通威股份总负债至1366.34亿元,同比增加49%;资产负债率69.4%,均创出近年新高。短期借债18.76亿元,同比增长572.26%。同期经营现金流仅29.88亿元,同比下降85.79%,货币资金164.65亿,同比下降40.19%。现金及现金等价物净增加额-73.11亿元,投资活动现金流量-375.65亿元,显示公司整体资金流出大于流入,主要由于大规模的投资活动所致。

2024前三季,公司营收682.72亿元,同比下降38.73%;归母净利-39.73亿元,同比下降124.37%。毛利率为-3.68%、净利率为-5.82%。存货规模122.8亿元、环比增长9.41%。累计存货减值金额32.87亿元,其中上半年计提22.53亿元,三季度单季计提10.34亿元。

2024年前三季,通威股份归母净利为-7.87亿元、-23.43亿元、-8.44亿元。最新预告显示,2024年净利预计亏损约70亿元至75亿元。以此推算,第四季度亏损规模30.26亿元至35.26亿元,创下上市以来单季最大亏损。

对于转亏,公司解释称在光伏产业链各环节市场价格大幅下降,甚至持续低于行业现金成本冲击下,叠加全年长期资产减值报废约10亿元影响,公司虽维持经营性现金流净流入,全年仍录得亏损。

行业分析师王彦博表示,规模化对通威股份是一把双刃剑,行业景气度高时可助企业快速做大利润蛋糕。相反景气度急转直下时,公司也面临产品毛利下降与存货减值双重风险。种种数据均透出了寒意,通威股份称得上负重前行。除了周期洗牌、自身往期有无错付、扩张是否过于粗放也是一大考量。在此背景下,借助并购、一体化布局的突围本意可嘉,但衍生风险也不可不察,毕竟行业环境已经改变、打法路径也该变变。

03

扩产背后

押注代价知多少

LAOCAI

确实,规模化是比较优势而非竞争优势,两者的切换转化,顶层设计是关键。

2023年3月,通威股份宣布刘汉元之女刘舒琪接任董事长。与父辈转型光伏初期境遇类似,刘舒琪开盘也是逆风局。当年公司营收净利双降,与2022年的大幅双增形成强反差。进入2024年,更是连季下滑,全年预亏。

从利润过百亿到大幅亏损,对刘舒琪而言,带领公司尽快走出泥潭是首要任务。与多数“创二代”接班低调开局不同,刘舒琪上任仅一个月,通威股份便抛出一份160亿元的定增预案。

2023年8月,为完善一二级市场逆周期调节机制,证监会发布《统筹一二级市场平衡,优化IPO、再融资监管安排》,提出包括:对于存在破发、破净、经营业绩持续亏损、财务性投资比例偏高等情形的上市公司再融资,适当限制其融资间隔、融资规模等六项安排。

随着监管环境收紧,2023年10月,通威股份再次公告,终止这次巨额定增计划,称“当前资本市场环境发生变化,公司价值存在明显低估。”

虽然定增遇阻,但似乎并没影响多少新帅扩张信心、产能扩张脚步。据《国际金融时报》不完全统计,2023年以来通威股份总计斥资540亿扩建产能。当年年报也显示,公司多晶硅产能为45万吨,在建产能40万吨,其中云南20万吨项目和内蒙古20万吨项目预计分别于2024年二季度、三季度投产。截至2024年一季度,通威股份的固定资产、在建工程合计为900.28亿元,同比增长80.86%。

据wind数据不完全统计,2024年至2026年,通威股份规划高纯晶硅、太阳能电池累计产能规模分别达到80万吨至100万吨、130GW至150GW。

据中国光伏行业协会统计,2023年中国硅料产量超140万吨,硅片、电池片与组件产能均超700GW,远超450GW左右的市场需求,过剩与出清成为行业关键词。

由此,通威股份上述扩产动作想低调也难。如2024年5月,有投资者向公司董秘提问,硅料价格整体下行、整个行业面临亏损的艰巨环境下,公司2024年硅料产能是否制定了合理规划,计划如何解决产能越多、亏损越大的问题。

还没有评论,来说两句吧...