需要指出的是,老铺黄金所处商圈属于高端商场。据公开资料显示,2024年,老铺黄金共有36家门店,在国内十大高端购物中心的覆盖率为80%,入驻了包括南京德基广场、北京SKP等高端商场。

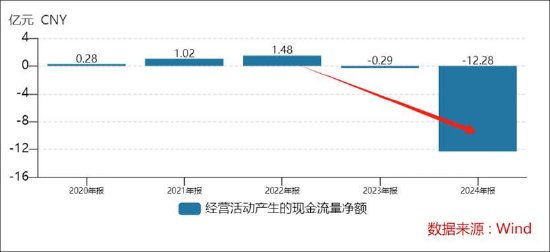

颇为惊讶的是,公司更高的店效现金流却是最差的。Wind数据显示,上市前,老铺黄金的现金流为正,但2023年后持续为负,2024年净流出进一步扩大至12.28亿元。

老铺黄金相比高奢品及同行,其现金流可谓云泥之别。Wind数据显示,爱马仕国际经营现金流持续高增,LVMH集团现金流常年维持1500亿水平。

业绩负增长的周大福,2024年也录得125.95亿元的正现金流。

一般而言,DCF被业内公认为估值第一性原理,现金流表现或更能反馈其商业本质。反观老铺黄金,其现金流在业绩高增下却反而走差,其或不仅仅反馈了财务结果,表现较差的现金流是否可能进一步映射了其背后的商业模式护城河是否足够深?

我们进一步看公司毛利率,毛利率水平为41%左右,而奢侈品爱马仕整体毛利率超过70%。因此,老铺黄金能否对标国际品牌?相关护城河或也有待进一步观察。

老铺黄金一直主打“古法黄金”概念品牌,这似乎是其品牌护城河之一。据招股书介绍,其制金技艺源自北京工美花丝厂制金老匠师,老匠师又传承了原清宫廷造办处金匠的技术,公司通过不断推出高品质产品,将中国传统文化元素、非遗工艺、美好寓意和现代审美相结合,广受高净值人群认可。

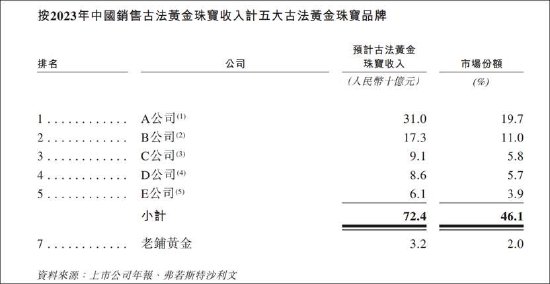

然而,从古法黄金市场老铺黄金并未独占,且市占率也不占优。

2023年,在古法黄金珠宝市场,老铺黄金按古法黄金珠宝销售收入计占有2.0%份额。2023年,中国古法黄金珠宝的市场规模为人民币1,573亿元。来自五大黄金珠宝品牌所产生的古法黄金珠宝产品总收入约为人民币724亿元,在整个市场中占有46.1%份额。按收入计,老铺黄金在中国古法黄金珠宝市场排名第七。

越增长现金越饥渴?频繁募资为何

2024年6月28日老铺黄金才在港交所挂牌上市,其IPO发行价募资10.42亿港元。

然而,上市不足一年后,老铺黄金又抛出配发新股计划募资。

5月8日,老铺黄金发布公告称,计划发行431万股新H股,配售价格为每股630港元,较5月7日收市价685港元折让约8.03%。配售所得款项总额预计为27.15亿港元,净额约为26.98亿港元,配售将于截止日期(即2025年5月15日 ),或于该公司与配售代理所协定的其他时间或日期完成。

可以看出,此次配股募资金额是IPO募资额的近3倍。

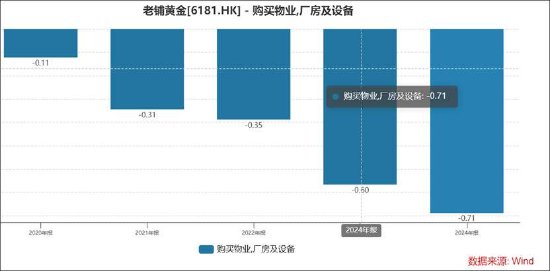

老铺黄金主要以租赁商场营业为主,相关资本性支出较低。据招股书显示,公司一般每月向购物中心支付租金及其他费用,购物中心每月向我们支付来自终端客户的销售所得款项扣除联营费及其他费用后的金额。对于老铺黄金而言,其如此强劲的增长完全可以覆盖相关房租支出。为何公司对资金如此渴求?

对于此次配售理由,老铺黄金则在公告中表示,配售完成后,筹集的所得款项将进一步增强集团的财务实力、市场竞争力及综合实力,并促进集团的长期健康及可持续发展。另外26.98亿港元的配售所得款项用途,其中80%用于核心业务的发展,包括但不限于中国内地门店拓展、现有门店位置优化和面积扩建以及支持同店销售的快速增长。

是否需要警惕存货与应收双高风险?

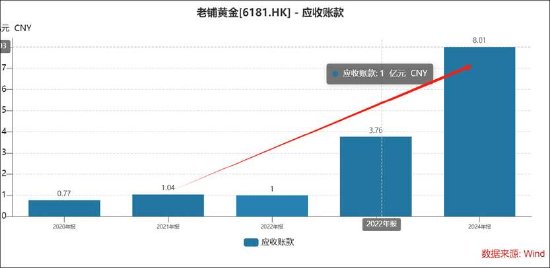

对于老铺黄金,其客群主要面向C端人群。颇为诧异的是,公司应收账款由2022年的1亿元激增至2024年的8.01亿元。

这或不得不提老铺黄金的销售模式。零售行业有自营模式、加盟模式及经销模式等三种方式,而老铺黄金属于自营模式。

自营模式,产品的所有权归企业自身所有。按照具体经营方式的不同,具体又可以分为直营模式、联营模式两种。直营模式下,企业通过租赁房屋或店面,设立直营店,专门用于销售自身品牌相关产品,由企业或商场收取顾客款项,一般为现款现货交易,企业直接开票,商场定期向企业收取租金。联营模式下,企业与商场签署相关合作协议,通过商场店铺/专柜的形式进行销售,一般由商场先行收取终端消费者货款并开具发票,企业每月定期根据销售单据向商场开具发票,商场向企业支付扣除分成及相关费用后的货款。换言之,老铺黄金应收款激增背后或与联营模式有关。

老铺黄金此前IPO最先曾冲刺A股市场被终止,其中发审委提到一个关键细节或值得投资者高度关注。即在联营模式下,老铺黄金2017-2019年采用净额法,但2020年则采用总额法核算收入。我们曾在系列研究中曾明确指出,对于快速膨胀的营收需要警惕相关财技加持或可能存在虚增业务规模等风险。

需要提醒投资者的是,老铺黄金历史招股书出现供应商与客户为一体情形。A股申报材料显示,公司曾第一大供应商为北京工美集团有限责任公司,同时第一或第二大客户为北京工美集团有限责任公司王府井工美大厦。在公司资金似乎饥渴的背景下,这种上下游一体需要警惕可能出现融资性贸易等风险。

至此,我们疑惑的是,老铺黄金为何净额法切总额法,打破会计准则一致性是基于具体业务考量还是另有其他动机?为何A股IPO冲刺时遭折戟?这一系列疑问或有待投资者进一步思考。

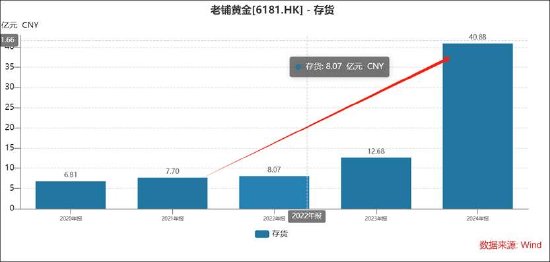

老铺黄金存货也随着营收规模膨胀而大幅增长。24年存货为40.88亿元,增幅为222.4%,而同期营收增速为166%,存货增速大超营收。

对于存货激增,且现金流弱,投资者需要警惕哪些可能存在的风险?

在排除备货等情形,需要警惕存货配合营收虚增风险。以史为鉴,秋林股份主营黄金珠宝设计加工销售,存货主要为黄金,但最终32亿存货不翼而飞被质疑涉嫌虚增。从秋林股份财务数据看,存货激增,盈利强现金流弱。数据显示,2015~2017年间公司收入规模增长率分别为16.76%、23.23%和7.17%;同期存货规模分别为14.18亿元、18.23亿元和35.24亿元,年均增速高达54%;同期公司均实现盈利,但现金流却在恶化,同期经营活动净现金流分别仅为0.30亿元、-1.38亿元和-16.73亿元。

老铺黄金是否存在上述情形我们暂不得而知,也需要强调的是,24年老铺黄金也存在扩店情况,存货激增也可能为备货需求所致。

值得注意的是,老铺黄金单一供应商依赖较为明显。截至2024年12月31日止年度,集团对前五大供应商的采购额占集团采购总额的 92.6%,其中对最大供应商的采购额占 77.9%。

此外,老铺黄金人均会员消费水平在显著飙升。截至2024年12月31日,老铺黄金的会员人数达到约35万人,相较2023年增长了15万人,23年人均会员消费水平为1.59万元,24年为2.43万元,涨幅超50%(注,为粗略估算,部分会员存在未消费情形)。公司人均消费主要客群主要集中在1-5万元区间。

天量解禁释放 估值有无崩塌风险?

值得注意的是,上个月底,公司迎来天量限售股解禁。wind数据,6月28日,老铺黄金有6905.07万股股份解禁,占总股本的39.99%。

天量解禁公司估值能否撑起1500亿左右的市值?我们根据某券商报告,其按照参考国际奢侈品牌LVMH、历峰集团等长期PE估值中枢约30X-40X左右,在业绩成长期估值可高达70X,目前老铺仍然处于渠道扩张与品牌破圈阶段,其给予2026年目标PE30x。据此推测,公司利润则需要达到50亿元,wind一致预期其利润水平或需要26年达到。换言之,公司当期估值水平或提前透支了2年,在公司存货激增现金流较差的情况下,其26年能否顺利达成相关目标或也存在未知数。

还没有评论,来说两句吧...